1.1. 投影仪技术最早应用于商业场景,光源主要包括灯泡光源、LED 光源、激光光源

投影技术天然适合电影放映。影院的显示具有大画面、高亮度、高画质等需求,因此影院一直使用投影显示技术。

随着技术进步,光源不断迭代,激光光源逐渐展现其优良特性。

在成像技术方面,电影放映与工程领域的投影机均使用数字空间光调制器(如 DLP、LCD 等)作为图像信息生成元件,而实际的显示效果因投影光源的不同而有显著的区别。

随着最近30年,更高亮度、更小能耗、更长寿命、更低污染的投影光源技术不断出现,在满足市场对投影显示产品性能需求升级的同时,也对投影技术产生了深刻影响。

LED光源由于器件的电流饱和特性,单位面积出光能力(典型值 4W@mm2)不足激光光源(4W@35um2)的万分之一,在特定空间光调制器面积的前提下,亮度提升困难;采用HLD的LED光源技术受限于荧光材料限制,也存在亮度瓶颈。

从上个世纪90年代开始,众多国内外厂商相继投入研发RGB三基色激光显示产品,其中以巴可、IMAX 为代表的电影领域厂商主要研究方向为RGB三色激光电影放映机。

巴可(Barco)于2012年发布RGB三色激光电影放映机。

根据巴可2017年度报告,在电影放映机领域,巴可部署数量占全球 50%以上;巴可 RGB 三色激光电影放映机已部署超 350 套;其搭载了 ALPD ® 光源的放映机已部署超 15,000 套。

IMAX 公司专注于大格式电影放映,其在中国及世界巨幕电影解决方案领域部署量均列第一。

根据 IMAX 的2018年度报告,IMAX 激光放映系统于2014年推出,采用RGB三色激光,2017年末安装量51套,2018年末安装量96套;IMAX 氙灯数字放映系统,2017年末安装量1,250套,2018 年末安装量1,346套.。

荧光激光显示技术可以轻松实现80-150英寸超大画面,满足对于大画面的需求;结合成熟的4K投影技术,可以满足用户对于高画质的需求,因此近两年的年均增长率超过100%,成为显示行业的新增长点。

中国是应用激光电影放映技术较为领先的国家,根据中国电影发行放映协会数据,2018年末我国电影放映厅总数为60,079个,安装激光电影放映设备23,431台,在上述激光电影放映设备中,荧光激光电影放映机占比超85%,RGB三色激光电影放映机占比约为15%。

从上个世纪90年代开始,众多国内外厂商相继投入研发RGB三基色激光显示产品,其中以三菱、索尼等为代表的日本电子厂商主要研究方向为RGB三色激光电视。

RGB三色激光显示的产业化探索始于2000年后,其量产历史远长于荧光激光显示产品。

2005年起,索尼、三菱等公司相继推出多款RGB三色激光电视,但是由于价格、体积等因素影响未能实现大规模市场销售;根据索尼、三菱官网,当前上述公司已无激光电视产品相关展示。

时至今日,RGB三色激光显示产品在电视领域仍未实现大规模市场化应用。

激光电视分为单色、双色、三色,因为激光器件价格不同,绿色激光器件难做,合格率又低,产量也少,所以成本高,价贵,红色次之,蓝色较相对便宜,激光电视生产企业为了降低成本和售价,故多用单色(即蓝光激光激发荧光粉方式);有少数企业为了提高质量采用双色(即蓝色与红光激发荧光粉);质量要求高的,能承受高价的往往采购全激光(RGB三基色全是激光器)激光电视成本与售价过高。

以光峰科技销售的激光光源与激光电视光机为例,从下图中可以看出,(电影放映用的)激光光源价格昂贵;同时,用于普通激光电视的光机售价也较高。

荧光激光显示技术的产业化应用开始于2010年后。

2013年首款100英寸荧光激光电视在CES展上发布,2014年首家 ALPD®激光电影放映厅投入运营,2017年首款万元内100英寸荧光激光电视发布,最终将激光显示技术带入大规模市场化与家庭应用时代。

综上所述,荧光激光显示技术在解决了长期困扰RGB三色激光显示技术的系列问题后实现了大规模市场化应用。

经历近30年的探索可知,可以低成本地解决RGB三色激光显示技术长期难题的有效办法目前仅有荧光激光技术。

1.2.家用投影仪满足消费者升级需求,DLP技术成为主流,智能微投基于DLP技术和LED光源差异化定位

1.2.1.电视技术不能满足消费者升级的需求,智能投影产品产生并迅速向消费级场景渗透

作为室内应用的显示产品,最为典型的是电视产品,电视显示技术发展至今,先后经历了 CRT、背投显示、等离子体显示、液晶显示等技术,并兴起了包括上下游部件、核心显示器件制造、后端应用、电视节目制作等庞大的产业链。

仅电视机制造厂家,就出现了包括东芝、索尼、飞利浦、三星、LG、长虹、康佳、TCL、海尔、海信等诸多国内外知名企业,催生了超过数千亿的产业规模。

CRT 技术、背投技术、等离子显示技术逐一被淘汰。

CRT 技术早就退出历史舞台。

背投显示技术在 20 世纪 90 年代短暂兴起,受限于当时光源亮度不足、体积庞大等因素而被淘汰。等离子显示技术亮度高、色彩艳丽,但其成本居高不下,且受“烧屏”困扰,成为昙花一现。

液晶电视采用液晶屏调控画面像素及色彩,结合背光源技术的进步,逐渐成为市场主流显示技术。其性能在经历了包括冷阴极射线管(CCFL)、侧发光 LED 导光技术、直下式 LED 光源技术后,开始采用 OLED、ULED、QLED 等光源技术进一步提升光学性能。

但液晶屏本身的弊端也日益凸显,如大尺寸液晶成本昂贵、行业产业投资庞大、直射发光的健康隐忧等问题令新型显示技术的需求日益显著。

消费者对大屏幕、高画质产品的需求日益增加。

随着互联网模式的新业态兴起,传统电视机销售模式面临考验,最近两年的电视行业销售形式进入“量”、“价”齐跌的状态。

伴随消费者对大屏幕、高画质产品日益增加的需求,传统彩电行业整体利润下降。

智能投影产品产生并迅速向消费级场景渗透。投影设备是一种可以将图像或视频投射到幕布上的设备,其工作原理是将接收到的图像或视频数字信号转变为光信号并投射到幕布。

投影设备诞生以来长期以办公、教育等商用场景为主要应用场景,近年来在投影整机智能化水平和画质水平的迅速提升下,智能投影产品应运而生并迅速向消费级场景渗透。极米首款智能投影产品 Z3 促进家用投影仪渗透率提升。

投影设备诞生以来长期主要应用于办公、教育等商用场景,该等场景下投影设备摆放位置固定、且对投影设备的智能化和音画质水平要求不高,因此投影设备最初进入消费级场景时面临使用调试复杂度高、音画质水平相对较差等痛点,绝大多数投影产品甚至无内置音响。

随着极米科技 2014 年发布投影行业首款智能投影产品 Z3,投影行业智能化时代开启,投影设备的智能化水平和音画质水平迅速提升,智能投影搭载智能化的软件系统,解决了投影产品摆放位置固定和对焦调试复杂的使用痛点,推动了投影产品向消费级场景的渗透速度并进一步打开投影行业的市场增长空间。

搭载智能化软件系统的智能投影不再是单纯的显示设备,而是成为像智能手机一样的智能终端,用户可以通过智能投影设备直接连接至互联网,并获取包括音视频、应用服务等多种形式的娱乐服务,同时内嵌了 IoT、语音识别、人工智能等技术的智能软件系统可以使得智能投影产品具备更加多元的场景渗透能力,成为物联网时代的重要终端。

智能投影仪梯形校正功能大幅提升消费者使用体验。智能投影出现以前,投影产品使用要求正投摆放,即正对投影屏幕,若非正投摆放则投影画面将呈现梯形或其他不规则四边形而非矩形。

智能投影的非正投画面校正能力实现了投影设备摆放位置的解锁,使得投影设备在侧投等灵活摆放方式下亦可投射出矩形画面。

目前行业最先进的全自动六向校正技术可实现上下、左右、倾斜六向全维度的画面校正,并可随着设备位置及姿态的改变自动触发校正,无需用户手动介入,极大程度提升了投影设备使用便捷性。

智能投影仪自动对焦功能提高投影产品易用性。

智能投影出现以前,投影设备对焦方式一般包括手动旋钮对焦或遥控电子对焦,两种方式下均需用户手动介入调整,且需肉眼判断对焦清晰度,同时无法解决投影产品使用过程中无法避免的热失焦现象。

智能投影的自动对焦功能可以迅速自动完成繁琐的对焦过程,提高投影产品的易用性。

目前行业最先进的全局无感对焦技术可以在无需对焦特征图辅助的情况下实现对焦,并可实时监测画面的清晰程度以进行对焦补偿,解决热失焦问题。

智能投影仪内置音响系统,强化画质优化算法,进一步提升使用体验。音画质水平方面,智能投影在整机体积进一步紧凑的同时内置了音响系统,使投影产品具备了独立的音视频播放能力,不再依赖外接音响设备,大幅改善了用户体验。

同时,针对大屏显示更易凸显的画质显示细节瑕疵,智能投影搭载了多项画质优化算法,从流畅度、色彩、纯净度等多个角度全面优化画质显示,提升用户体验。

1.2.2.投影设备照明显示技术:DLP 技术在部分场景迭代 LCD 技术成为主流,LCOS 技术有较大发展潜力

目前投影设备照明显示技术主要包括 3LCD、DLP 及 LCOS 三种技术方案,不同技术方案发展情况如下:

①液晶投影显示(LCD) LCD 被称为单片式 LCD,内部安装一块液晶板。

3LCD 被称为三片式 LCD,是用红绿蓝三块液晶板分别作为红绿蓝三色光的控制层。光源发射出来的白色光经过镜头组汇聚到达分光镜,红绿蓝三色光被分离出来,分别投射到独立的液晶板上,液晶板上相应的像素接收到来自信号源的电子信号,呈现为不同的透明度,以每个像素不同的透明度,生成了图像。

三种单色的图像在棱镜中汇聚,由投影镜头投射到投影幕上形成一幅全彩色图像。 LCD 技术光效较低,液晶投影领域的核心技术由爱普生和索尼掌握。

LCD 从 20 世纪 90 年代开始出现,早期由于液晶器件面积大,器件的光学透射率较低,因此投影显示的亮度非常低;90 年代后期,多晶硅技术的发展使得液晶器件的体积逐步减小,大幅提高了 LCD 投影显示效率;同时,三片式液晶板(3LCD)投影显示结构的出现,进一步提高了液晶投影设备图像的分辨率、色彩还原性以及投影显示的亮度。

日本爱普生和索尼公司在液晶投影显示技术的发展中起到了极其重要的作用,他们一方面是全球主要投影用高像素小面积 LCD 面板生产商,积极推动液晶显示投影技术在全球推广和应用,另一方面积极研究液晶投影设备光学投影系统,推动了整个液晶投影行业的技术进步和变革。

至今,液晶投影领域的核心技术仍然由爱普生和索尼掌握,二者在液晶投影设备领域拥有绝对领先的市场占有率。

②数字光学处理技术(DLP) DLP 芯片核心元器件为 DMD,本质是拥有众多小镜子的控制器。

DLP 的全称是 Digital Light Processing,中文意思为“数字光学处理技术”。DLP 投影机的核心元器件 DMD,全称为 Digital Micromirror Device,中文意思为“数码微镜装置”,通过控制镜片的偏转达到显示图像的目的。

DLP 前面数字,表示这种技术用的 DMD 芯片的数量,DMD 芯片的构造主要包括电子电路、机械和光学三个方面。其中电子电路部分为主要的作用就是控制电路,机械部分主要控制镜片转动,光学器件部分便是指镜片部分。

当 DMD 芯片正常工作的时,光线经过 DMD 芯片,DMD 表面布满的体积微小的可转动镜片便会通过转动来反射光线,每个镜片的旋转都是由电路来控制的。

其实本质上 DMD 芯片是拥有众多小镜子的控制器,用来反射光线形成图像,是一个非常精密的产品。 DLP 技术光能利用率高、显示对比度高、设备体积紧凑,快速取代液晶显示技术成为最主流的投影显示技术。

美国 TI 公司从 20 世纪 80 年代开始研究数字光处理技术(DLP),并将其应用在显示数字信息的大屏幕投影显示上。1996 年,应用单片 DMD 的投影设备开始进入市场。

相对于液晶投影技术,DLP 技术具有完全数字化显示、光能利用率高、显示对比度高、像素填充率高等优势,可实现电影级的无像素栅格画面显示,同时与 LCD 投影设备相比,DLP 投影设备体积更加紧凑。

DLP 技术的多方面优势获得市场认可,市场占有率迅速提升,并快速取代液晶显示技术成为最主流的投影显示技术,同时 DLP 技术投影设备紧凑、显示效果好的特点亦为投影产品向消费级场景渗透提供了技术基础。

③反射式液晶显示技术(LCOS) LCOS(Liquid Crystal On Silicon,硅上液晶或片上液晶)投影机的基本原理与 LCD 投影机相似,只是 LCOS 投影机是利用 LCOS 面板来控制光线的投射。

LCOS 面板是以 CMOS 芯片为电路基板及反射层,液晶被注入到 CMOS 集成电路芯片和透明玻璃基板之间,CMOS 芯片被磨平抛光后当作反射镜,光线透过玻璃基板和液晶材料,经调光后从芯片表面反射出来。

LCOS 技术较之 LCD、DLP、CRT、DLV 投影技术而言,具有高分辨率、高光效率、高对比度和低成本等优点,但由于技术成熟度问题,LCOS 技术目前应用较少。

LCOS 可能是 HDTV 的背投影技术发展的主要方向。随着成本的不断降低,LCOS 应用产品及其大屏幕显示将会越来越多。

20 世纪 90 年代后期,部分厂商基于成熟的 LCD 和 DLP 投影技术结合应用成熟的硅基板上 CMOS 技术,发展了 CMOS 驱动的反射式液晶显示技术 LCOS(Liquid Crystal on Silicon),LCOS 技术具有芯片集成度高、分辨率高、高光效率和高对比度以及适用大尺寸显示产品等优势,目前该技术主要开发厂商包括索尼、飞利浦和英特尔等。但由于技术成熟度问题,LCOS 技术目前应用较少。

投影设备照明显示系统三种主流技术方案各有优劣。

其中 3LCD 技术方案色彩效果良好, LCOS 技术方案及 DLP 技术方案色彩对比度及分辨率性能相对良好。

2.1. 中国市场家用投影仪规模迅速增长,DLP 技术市场份额提升

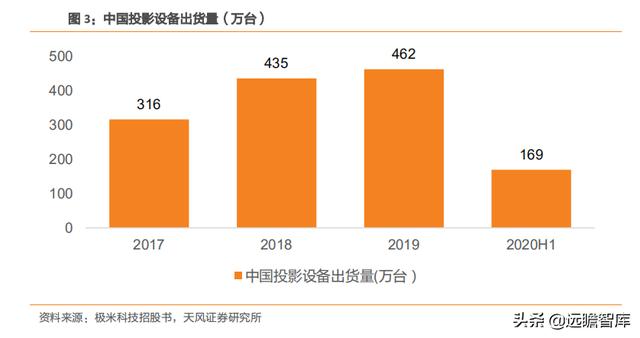

中国投影设备行业规模增长迅速,中国投影设备2017-2019出货量 CAGR20.91%。

2017/2018/2019/2020H1中国投影设备出货量分别为316/435/462/169万台,2018年,2019年同比增长37.66%和 6.2%。

家用投影仪逐渐成为中国市场主流, DLP 技术产品市场份额逐渐提升。

2017/2018/2019/2020H1,中国家用投影仪出货量分别为130/227/279/131万台,分别占中国投影仪出货量的41.14%/52.18%/60.39%/77.51%。

国内商用投影仪出货量有减少趋势,2018,2019年国内商用投影仪出货量分别为208万台,183万台,同比减少12.02%。

DLP 技术产品市场份额逐渐提升。据IDC统计:

2018/2019/2020H1DLP及3DLP技术方案市占率分别为52.68%/51.71%/61.26%;LCD及3LCD技术方案市占率分别为47.08%/48.09%/38.62%。

投影设备行业内主要包括极米、爱普生、坚果、明基、日电及小米等品牌。

2018 年全年投影设备市场出货量前五大品牌分别为极米、爱普生、明基、索尼和日电,出货量市场份额分别为 13.20%、11.10%、8.10%、4.90%和 3.70%,国有品牌极米首次成为年度出货量第一品牌。

至此之后,极米继续稳固行业地位,投影仪出货量市占率额逐年提高,2019 年及2020年1-6月公司出货量继续保持中国投影设备市场第一,市场份额分别达14.6%和22.2%。

随着头部企业逐渐掌握核心硬件技术并开发更多创新功能的感知和画质算法,同时出货量增加带来边际成本下降效应,未来投影设备领域将呈现头部企业成为行业巨头并占有绝大部分市场份额的市场格局。

商用投影仪细分品类,电影院是主要应用场景,电影荧幕数量稳定增长。

根据国家电影局 数据,2017 年末全国荧幕数位 50776 块,2018 年荧幕新增 9303 快,同比增长 18.32%。

根据 2018 年 12 月 11 日国家电影局印发的《关于加快电影院建设促进电影市场繁荣发展的意见》,“到 2020 年,全国加入城市电影院线的电影院银幕总数达到 8 万块以上。”

家用投影仪细分品类,极米和坚果在中国拥有很高的市场份额。

2017年到2020H1:

极米家用投影仪出货量市占率分别为26.02%/22.56%/23.45%/26.26%;2019年及 2020H1,坚果家用投影仪出货量市占率分别为13.41%和16.51%。

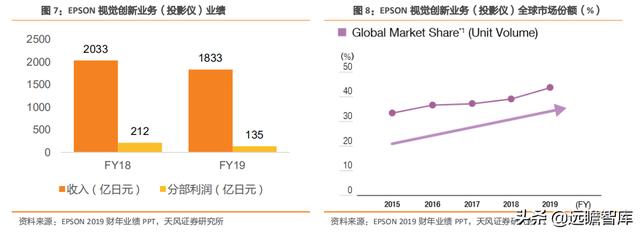

2.2. 2019 年全球投影仪市场规模约为 260 亿元,EPSON 市场份额超 40%,

美国家用投影仪渗透率约为 7%,海外投影仪仍以 LCD 技术为主国外商用投影仪稳定增长。根据 Futuresource 数据,世界数字电影放映机市场 2018 年度销量为 9463 台,至 2022 年度,出货量将预计增至 15813 台,复合增长率为 13.70%。

2019年全球投影仪市场规模约为260亿元,EPSON市场份额超40%,美国家用投影仪渗透率约为 7%。

EPSON视觉创新业务(投影仪)2019年收入1833亿日元,约111.46亿元人民币,2019年EPSON视觉创新业务(投影仪)全球市场份额约 43%,可测算2019年全球投影仪市场规模约为260亿元。

2018年,Cint 对703948名美国居民进行抽样调查,其中有6.93%的消费者拥有投影仪。

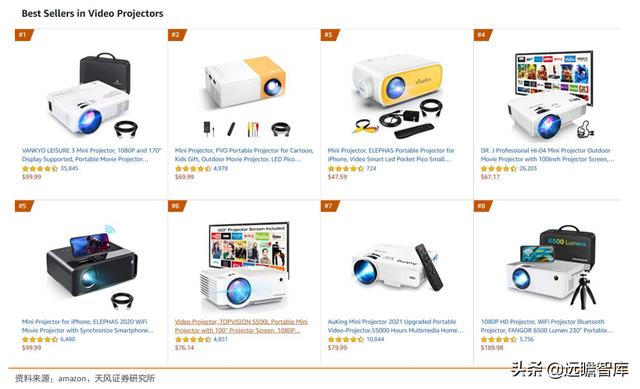

海外投影仪仍以 LCD 技术为主,使用体验打折。

就我们对于 amazon 平台家用投影仪设备的观测,目前海外家用投影仪更多仍采用 LCD 技术,传统光源,并且是纯硬件,没有叠加系统和内容,使用体验打折。

极米微投采用 DLP 技术 LED 光源,基于硬件开发了软件操作系统,并且叠加了长视频、教育、游戏等内容,在各方面都有差异化的竞争优势。

家用智能投影这个品类满足的是消费者内容显示硬件终端升级的需求,属于可选消费品。相较于黑电而言,非常明显的差异化在于大屏(卧室场景观影体验)、可移动(租房差旅露营)、漫反射护眼(尤其儿童视力)。

目前家用智能投影仪的主力用户群体为25-35岁对生活品质有要求的年轻人。未来部分场景可能出细分品类,比如针对游戏场景配置比较高的投影仪、儿童投影仪等。

当前,家用智能投影仪需要提升的体验感关键在于流明、清晰度。

家用智能投影品类满足了消费者的差异化需求,因此已经能够占据一部分终端消费场景。

未来该品类在流明、清晰度方面的提升,以及成本端的下降,有望进一步打开品类渗透率空间。

测算全球家用投影仪的天花板,中性假设下年出货额约1000亿元。

2020年全球电视市场出货量超2.2亿台,假设其中50%是卧室场景(50%客厅场景流明要求高),则卧室场景电视出货量1.1亿台。

假设其中渗透率达10%/30%/50%/100%,则全球家用投影仪年出货量1100万/3300万/5500万/1.1 亿台,假设均价3000元,则全球家用投影仪年出货额 330 亿/990 亿/1650 亿/3300 亿元。

3. 家用投影仪品类核心竞争力在产品力,极米科技竞争优势凸显消费电子品类的核心竞争力是产品力。

消费者拿到产品体验的短时间内就能够从体验感感受到产品对于自己的适合程度,不适合可以立马退货,因此说服消费者购买并保留产品的成本较低。

因此,家用投影仪最核心的竞争力,静态来看,是产品力,包括产品定位能力(产品经理角色),产品研发能力(整机设计能力比如考虑噪音散热、重要元器件自研如光机、软件开发能力如梯形校正、自动对焦、画质优化),品控能力(代工厂的控制、自建工厂)。

动态来看,家用投影仪品牌应该加强对上游供应链的影响和扶持,一方面是加强产业链中的议价力,另一方面是影响竞争对手的上游。渠道和营销是驱动力,家用投影仪品牌需要线上线下全渠道建设,口碑营销 适度品宣。消费者要先知道品牌,买得到品牌产品,才有可能觉得品牌产品好用。

这一点上,家用投影仪品牌需要线上线下全渠道布局,采用爆品思路口碑营销,同时适度品宣,强化品牌力提升产品溢价。

此外,基于中国企业制造能力的增强和海外电商渗透率提升,家用投影仪品牌有望乘中国企业品牌化出海浪潮,在全球范围内销售产品。

对比中国市场投影仪市占率 top2 的公司投影仪品牌极米和坚果的能力:

① 极米科技实现光机自研,降低成本提高整机性能,坚果尚无光机自研能力极米科技光机包括自研光机和非自研光机,其中自研光机公司采用自主生产及对外采购两种方式取得,非自研光机均来自对外采购。

自研光机自主生产方式下,光机的开发设计、零部件采购及生产组装均由公司完成;自研光机对外采购方式下,光机的开发设计、光源采购和 DMD 器件采购由公司完成,其他零部件采购及光机生产组装由光机供应商完成,公司采购内容为光机成品;非自研光机对外采购方式下,光机的尺寸、性能参数等指标由公司确定,光机的开发设计、主要零部件采购及生产组装由光机供应商完成,公司采购内容为光机成品,其中2019年以来对于DMD 器件、光源等核心零部件的采购亦由公司完成。

公司实现光机技术自主化并逐步导入量产,有效降低成本。2017 年度和 2018 年度,公司光机均为非自研光机,2019 年度,公司实现光机技术自主化并逐步导入量产,2020 年 1-6 月自研光机占比达 58.72%。

② 极米科技自建工厂,保障品控、备货,提升自动化技术控制成本对于智能微投整机,公司通过自主生产和外协加工相结合方式进行生产。

自主生产:由自有工厂将投影整机各零部件成品进行组装,主要环节包括生产计划阶段、生产准备阶段和生产阶段。

生产计划阶段,产品交付中心依据销售预测及实时库存制定生产计划并下发至生产相关部门;生产准备阶段,仓储物流部根据生产计划准备生产所需物料,同时生产部依据生产计划至仓储物流部领取物料,随后生产部对生产工具及产线状态进行确认及检查;

生产阶段,生产部首先对工艺条件、工装、治具、物料等进行确认,开始生产后对首件进行检查,检查合格后安排批量生产,并进行产品抽检。

外协加工:由外协加工厂将投影整机各零部件成品进行组装,公司向外协加工厂的采购内容为组装服务。外协加工方式下生产流程与自主生产方式基本一致,此外公司会派驻人员于外协加工厂现场监督并指导产线生产。

同时公司会针对产品知识产权与外协加工厂签署保密协议,就知识产权保护进行严格约定。公司智能微投自主生产占比逐年提高。

2017 年度,公司智能微投整机主要来自外协加工,但随着公司自有产能的逐步建设,公司智能微投自主生产占比逐年提高,2018 年度、2019 年度和 2020 年 1-6 月智能微投中自主生产产量占比分别为 25.67%、32.02%和 41.38%。

③ 极米科技在内容方面更易获得百度爱奇艺、芒果 TV 更多支持极米科技更易获得爱奇艺、芒果 TV 更多支持。

极米科技股东包括百度网讯、芒果传媒,两家公司分别在发行新股后持股9.88%、2.57%。百度旗下爱奇艺、芒果传媒旗下芒果 TV,都是对于终端显示硬件设备非常重要的长视频内容 APP。

坚果获得了阿里的支持,阿里旗下优酷 APP 是长视频 APP。

未来,当百度和阿里争夺终端显示硬件入口时,不排除将旗下长视频 APP 内容向自己阵营的硬件倾斜。

④ 极米科技注重产品力,营销方式稳健,采用打造大单品的方式运营极米注重产品力,采用打造大单品的方式运营,坚果注重营销,每个月将不同 SKU 的产品上直播间营销。

观察极米科技天猫旗舰店数据,2020 年极米主打 NEWZ6X 和 H3 两款大单品。而坚果每个月销冠 SKU 均在变化,主要系坚果每个月让不同的 SKU 上直播间,结果上坚果市占率提升很快,但毛销管控大概率不佳,品牌经常上超头直播间也不利于品牌力的塑造。

⑤ 极米科技线下渠道布局拥有自己的直营店,利于产品教育和品牌宣传极米科技线下销售模式包括经销商、直营店及直销客户模式。

①经销商模式下,目前公司与经销商一般采取买断的合作模式,公司直接客户为经销商,最终客户为终端消费者等客户。

②直营店模式下,公司于全国主要城市重点商圈自主开设并运营门店,直接面向终端 消费者销售。除拓宽产品销售渠道外,直营店的产品展示效果展示还能够对消费者进行直观的产品教育和品牌宣传。

截至 2020 年 6 月 30 日,公司共开设 48 家直营店,广泛分布于北京、上海、广州、深圳、杭州、成都、重庆等一二线城市。

③直销客户模式下,部分客户因具有批量采购或定制采购需求,会通过公司官网等多种方式与公司取得联系后协商采购。

对于该类型客户,公司与其直接签署协议进行销售。坚果线下渠道采用经销商的方式运营。

4. 结论从光源分类来看,LED 光源和激光光源逐渐迭代灯泡光源。

①灯泡光源包括卤素灯、氙气灯、高压汞灯,亮度强可以达到数万流明,寿命短,启动时间长,体积大,安全性弱,维护成本高。

②LED 光源亮度弱普遍不超过 3000 流明,寿命长,启动时间短,体积小,维护成本低。

③激光光源亮度强可以达到数万流明,寿命长,启动时间短,体积小,安全性强,维护成本低,价格高。

从投影设备照明显示技术看,DLP 技术在部分场景迭代 LCD 技术成为主流,LCOS 技术有较大发展潜力。

①3LCD 方案光机光效较低,色彩对比度低,色彩效果高,分辨率偏低,无法密封需要防尘,整机体积大,成本中等。

②DLP 方案光机光效较高,色彩对比度高,色彩效果单片式较低而三片式较高,分辨率高,可密封,整机体积小,成本单片式较低而三片式较高。

③LCOS 方案光机光效较低,色彩对比度高,色彩效果单片式较低而三片式较高,分辨率高,三片式无法密封需防尘,整机体积小,成本高。

中国市场家用投影仪规模迅速增长,DLP 技术市场份额提升,极米市占率位列第一。中国投影设备行业规模增长迅速,中国投影设备 2017-2019 出货量 CAGR20.91%。

家用投影仪逐渐成为中国市场主流,DLP技术产品市场份额逐渐提升。2017/2018/2019/2020H1,中国家用投影仪出货量分别为130/227/279/131万台,分别占中国投影仪出货量的41.14%/52.18%/60.39%/77.51%。

极米和坚果在中国拥有很高的市场份额,2020H1 市占率分别约 26%、17%。看海外市场,2019 年全球投影仪市场规模约为 260 亿元,EPSON 市场份额超 40%,海外投影仪仍以 LCD 技术为主,使用体验打折,仍有 DLP 技术迭代 LCD 技术的空间。

就我们对于 amazon 平台家用投影仪设备的观测,目前海外家用投影仪更多仍采用 LCD 技术,传统光源,并且是纯硬件,没有叠加系统和内容,使用体验打折。

极米微投采用 DLP 技术 LED 光源,基于硬件开发了软件操作系统,并且叠加了长视频、教育、游戏等内容,在各方面都有差异化的竞争优势。从全球家用投影仪市场空间看,家用智能投影这个品类满足的是消费者内容显示硬件终端升级的需求,属于可选消费品。

相较于黑电而言,非常明显的差异化在于大屏(卧室场景观影体验)、可移动(租房差旅露营)、漫反射护眼(尤其儿童视力)。

测算全球家用投影仪的天花板,中性假设下年出货额约 1000 亿元。2020 年全球电视市场出货量超 2.2 亿台,假设其中 50%是卧室场景(50%客厅场景流明要求高),则卧室场景电视出货量1.1 亿台。

假设其中渗透率达10%/30%/50%/100%,则全球家用投影仪年出货量1100 万/3300万/5500万/1.1亿台,假设均价 3000 元,则全球家用投影仪年出货额330 亿/990亿/1650亿/3300亿元。

消费电子品类的核心竞争力是产品力。家用投影仪的产品力,静态看,包括产品定位能力(产品经理角色),产品研发能力(整机设计能力比如考虑噪音散热、重要元器件自研如光机、软件开发能力如梯形校正、自动对焦、画质优化),品控能力(代工厂的控制、自建工厂)。

动态来看,家用投影仪品牌应该加强对上游供应链的影响和扶持,一方面是加强产业链中的议价力,另一方面是影响竞争对手的上游。

渠道和营销是驱动力,家用投影仪品牌需要线上线下全渠道建设,口碑营销 适度品宣。消费者要先知道品牌,买得到品牌产品,才有可能觉得品牌产品好用。

这一点上,家用投影仪品牌需要线上线下全渠道布局,采用爆品思路口碑营销,同时适度品宣,强化品牌力提升产品溢价。

此外,基于中国企业制造能力的增强和海外电商渗透率提升,家用投影仪品牌有望乘中国企业品牌化出海浪潮,在全球范围内销售产品。

对比中国市场投影仪市占率 top2 的公司投影仪品牌极米和坚果,极米优势如下:

极米科技实现光机自研,降低成本提高整机性能,坚果尚无光机自研能力;

自建工厂,保障品控、备货,提升自动化技术控制成本;在内容方面更易获得百度爱奇艺、芒果 TV 更多支持;

注重产品力,营销方式稳健,采用打造大单品的方式运营;

线下渠道布局拥有自己的直营店,利于产品教育和品牌宣传。

我们认为随着中国电子元器件的发展,以及中国企业代工能力的增强,中国将在满足升级消费需求的细分赛道涌现出一批消费电子品牌。

家用投影仪赛道空间大,满足了消费者对于内容终端显示硬件升级的需求,渗透率有望进一步提升。

5. 风险提示目标用户群体数目不达预期:家用投影仪属于可选消费品,在消费者中的品类渗透率具有不确定性。

技术研发风险:随着消费者的消费水平升级和对产品各方面要求的不断提高,行业中公司如果不能准确判断行业技术创新方向,及时应对市场需求的变化,开发在质量、性能、智能化等方面都满足消费者需求的产品,就面临着所掌握的核心技术被赶超或替代的风险。

部分核心零部件依赖外购风险:目前,主流消费级投影设备均采用 DLP 投影技术,DLP 投 影技术的核心专利都掌握在美国德州仪器(TI)公司。

采用 DLP 投影技术的投影设备产品,其核心成像器件是 DMD 器件,若国家间贸易争端或新冠疫情进一步蔓延导致 TI 无法及时供货,将对行业中公司的生产经营产生不利影响。

感谢您关注,了解每日最新行业研究报告!

———————————————————

报告内容属于原作者,仅供学习!

作者:天风证券 刘章明 吴慧迪

更多最新行业研报来自:【远瞻智库官网】

,