近期市场对中国平安的投资爆雷忧心忡忡,汇丰也好,华夏也罢,高股息高分红低增长的银行地产,虽然过去曾经是投资的香饽饽,但放眼当下,其实还有更好的选择。

比如小家电龙头,尽管很少出现年内翻倍那种业绩爆发,但在数十年内能保持稳健增长,最终量变质变实现几何级扩张,这样的隐形冠军,反而更适合长期持有。

一、为什么小家电是门好生意?

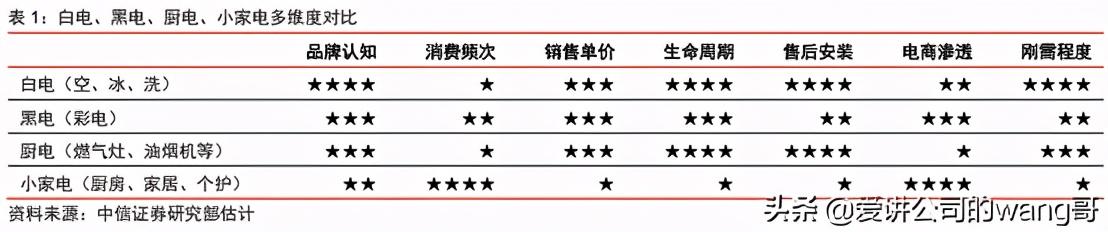

小家电周期属性更弱。传统大家电(黑电、白电、厨电)受地产行业影响而周期波动,但小家电与地产相关性更弱。

小家电快消品属性强。不像传统大家电是耐用品属性,小家电使用年限较短,单品价值量低,更换频率更高,除了新增需求外,还有重置需求,因此消费属性强。此外,小家电由于刚需程度低,冲动消费性高,因此更类似快消品。

国内小家电渗透率较低。国内户均小家电数量仅约美国日本的一半,潜在提升空间大。

以上这些区别,也使得的小家电与传统大家电的核心竞争要素不太一样。

二、那么成为小家电龙头的关键有哪些?

1、持续的产品拓展力

小家电单品价值量低,靠大单品策略难以支撑整个企业收入,此外小家电由于类快消品的属性,需要有持续上新品的反应速度,这就对产品的持续研发创新能力,和供应链的柔性生产能力都有要求。

2、全渠道运营能力

传统大家电由于耐用品属性,寿命长、价格贵,消费者购买决策会更理性,也更倾向于传统的线下渠道。

而对于快消品属性的小家电,寿命短、价格较低,易冲动消费,更适合“短平快”的销售节奏。虽然传统线下渠道有“易守难攻”的优势,但电商渠道能够以更低成本和更快速度,深度触及消费者,更容易引爆销量。因此在保证产品质量前提下,快速占领强势渠道也很关键,即全渠道的运营能力也很重要。

三、苏泊尔自身的优势在哪里?

苏泊尔在2007年引入大股东SEB(海外小家电巨头),截至2020年三季度持股75.33%。苏泊尔创始人苏氏家族放弃控股股权的举动,将公司从传统的家族企业转型为现代化公司,奠定了龙头地位。

由于大股东SEB的赋能,苏泊尔在品牌、产品研发体系、供应链管理和渠道上,形成了宽厚的护城河。

1、品牌护城河:安全高压锅起家占领心智,SEB助力完善品牌矩阵

SEB控股之前,以高压锅等炊具起家的苏泊尔,凭借一口“安全可靠”的压力锅直击需求痛点,在占领消费者心智上形成先发优势。而这也为之后的品类扩展奠定基础,消费者会优先考虑认知度高的品牌,减少搜索成本和信用风险。

SEB控股之后,由于SEB收购了不少国际高端品牌,比如其中的高端品牌WMF可以作为补充,与主打中端和中高端市场的苏泊尔,共同完善品牌矩阵。未来随着消费升级,国内占比仅8%的高端炊具还有提升空间。

2、产品护城河:站在巨人肩膀上,实现细分龙头到大品类平台的横向扩张

苏泊尔的产品横向拓展历程,是典型的隐形冠军之路,都是从细分龙头起家,而后在供应链协同的基础上,跨品类甚至跨界竞争,对中小玩家形成“降维打击”。

就像连接器起家的歌尔股份拓展到声学、TWS耳机,酱油起家的海天味业拓展到蚝油、酱醋,防水材料起家的东方雨虹拓展到涂料、保温材料。

苏泊尔以电饭锅龙头起家,被SEB收购后,受益于SEB集团的研发共享和技术授权,省去不少研发费用和学习时间,抢占先机。苏泊尔仅需按照产品销售额的 3%支付给SEB,就可以使用一项成熟的技术,并快速投入生产。

SEB的助力下,苏泊尔的传统优势品类,即电热类产品领先地位进一步巩固。比如09年的红点示温技术的红点锅,和11年的IH加热技术的电饭煲都是引入SEB技术基础上改造。苏泊尔电饭煲的市占率也从2014年的24.01%上升到2018年的30.66%,直逼美的。在价格上,苏泊尔电饭煲均价也高于美的和九阳,体现其引领地位和定价权。

而在相对弱势的电热类产品上,苏泊尔把握住料理机替代豆浆机的变革机会弯道超车。2016 年苏泊尔推出破壁料理机后又在次年推出第一款真空破壁机,料理机市占率从 2014年 5.25%提升至 2018 年 22.93%,与九阳差距大幅缩短。

3、渠道护城河:数字化赋能,前瞻布局应对渠道变革

如今家电行业也已过了高速成长的黄金时期,当行业处于上行周期时,家电厂商往往将分销环节外包给经销商,最大限度利用社会资源放大经营杠杆,以快速抢占市场。相比粗放式的渠道扩张,当下更需要的是精细化管理,在SEB助力下,苏泊尔2009年就开始对渠道管理系统优化,比数字化运营著称的美的还要早5年。

(1)传统线下渠道:苏泊尔有先发优势

首先自建线下渠道的成本很高,由于小家电单品价值量低,撑不起足够利润养活经销商,除非产品已经横向拓展到一定体量,因此线下渠道的壁垒易守难攻。

好在苏泊尔有先发优势,线下渠道竞争格局中,美九苏三分天下有其一,不像新宝小熊这些后来者,只能主攻线上。

此外,在现代渠道方面,由于SEB的加持,苏泊尔获得了与沃尔玛等顶级KA大卖场合作的机会,由单纯的进货销售,升级为参与卖场品类管理,国内有这种机会的仅宝洁等少数企业。

此外,苏泊尔前瞻布局三四线城市渠道下沉,比同行早2-3年,抓住下沉市场的小家电渗透率提升机会,进一步完善三四级市场的网点覆盖率和密度。

(2)电商渠道:竞争格局尚不明朗,龙头优势明显,苏泊尔调整后线上份额提升

不同于线下高集中度(很多小家电品类,美九苏CR3一般90%),线上集中度分散,竞争格局尚未固化,依靠品牌力和自身积累的用户流量进入新渠道的难度远远低于新兴品牌重构线下渠道。

而龙头则能够依托自身的规模优势和渠道协同效应,以“大牌性价比”的策略在竞争尚未明朗的子品类里,对中小玩家进行降维打击,抢占线上份额。

目前苏泊尔的线上渠道比例超过40%,虽然2009年就开始前瞻布局电商,但由于过于谨慎,被九阳超越。

如今苏泊尔也在积极调整,线上份额也得到大幅提升,比如2014-2018年电磁炉线上份额提升至24.34%,电压力锅提升至39.61%,市占率翻倍。

四、从战略层面看,对比美的和九阳,小家电龙头为什么选苏泊尔?

1、苏泊尔PK九阳

从产品基因属性看,苏泊尔是电动类小家电出身,必选消费属性强,而九阳是电热类小家电出身,可选消费属性强。因此从业绩稳健性看,苏泊尔的会有天然优势。

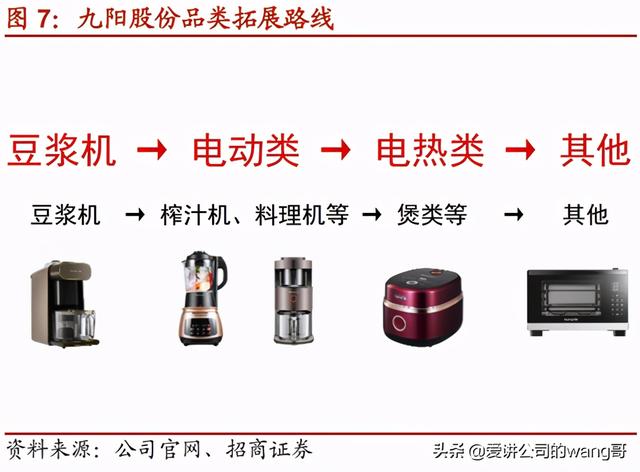

从产品角度看,苏泊尔在SEB的助力下,产品横向拓展相对顺利,但是九阳曾经由于长期依赖豆浆机这个单品,而业绩陷入增长瓶颈,虽然九阳已经意识到这个问题并且有所动作,即与九阳大股东收购的美国小家电公司SharkNinjia开始合作向清洁小家电品类拓展,但依然任重道远。

从外部助力的角度看,苏泊尔的大股东SEB是全球的小家电巨头,相当于一个“全球版”或者是“导师版”的苏泊尔。而九阳和SharkNinja的关系是同一个大股东JS环球旗下的“兄弟”公司,而且SharkNinja主要是北美市场,收入不到百亿元,从发展阶段来看还是个成长公司。因此苏泊尔是“老带新”,九阳是“新对新互补”,但是只有跟比自己优秀的人待在一起才能进步更快,因此苏泊尔的优势更大。

2、苏泊尔PK美的

客观来说,小家电赛道的技术门槛确实低于大家电,因此作为白电龙头的美的集团,技术实力肯定不比苏泊尔差。

但是从战略发展方向来说,白电未来的转型方向,也不可能是技术门槛更低、行业体量更小的小家电赛道,否则估值也给不出更高的想象空间了。对比海外巨头,博世西门子、飞利浦等公司,都经历了从其他品类拓展到家电、再拓展到高端制造、医疗等新领域过程。而美的未来的定位方向是全球领先的科技集团,以作为未来的新增长点。自2015年进军机器人产业后开始进行并购整合,目前机器人业务营收占比近10%。

话又说回来,小家电细分品类中,规模过百亿的目前也就四个,包括电饭煲和料理机,美的虽然在体量上占据优势,但从定价策略可以看出,美的电饭煲均价低于苏泊尔,料理机均价低于九阳,采取的是跟随策略,并不占据绝对优势,因此苏泊尔和九阳在小家电赛道中,能够与美的三分天下有其一。

五、未来增长点:苏泊尔受益SEB订单转移

目前苏泊尔的外销占比约25%,九成以上来自大股东SEB的订单。

在SEB的安排下,苏泊尔建成了五大研发制造基地,拥有充足的产能优势来承接SEB的代工订单。

根据SEB的2018年采购量,苏泊尔承接了SEB一半的订单,未来随着订单转移,还有翻倍的潜在空间。

六、介入时机

根据机构测算,在小家电行业饱和前,可以维持8%的年增速,若经过15年达到饱和,参考海外成熟市场,也有每年约2-3%的永续增长。

根据业绩快报,2020年苏泊尔净利润同比下降7.08%-0.31%,其中第四季度净利润同比增长4.7%-24.1%,明显有所改善,受益于外销需求拉动和内销线上占比提升。

我们取业绩快报的中位数,则预估净利润下降3.7%,对应2020年预估净利润为18.5亿,结合653.6亿市值,对应PE约35.3倍,相比近五年29倍的估值中枢,估值不算太贵,但在疫情尚未解除之前,或可以等待更高的性价比时机。

总体来说,虽然疫情拖累,但公司护城河并未减弱,期待疫情后的恢复。

,