本文来源:价值投资牛股(ValueFirst1)

菜单栏福利1:下载巴菲特芒格张磊邱国鹭冯柳陈光明段永平及其他投资大咖的投资书籍及文章合集(最全整理版)

菜单栏福利2:回复公司或行业名称,查询分析文章。

引言

在过去,苏宁和国美等家电连锁渠道的话语权极强,家电企业被压榨到不赚钱。格力则通过自建经销商制度和专卖店体系,与苏宁/国美抗衡,并树立了线下销售网点优势,一举成为全球空调企业龙头。消费品企业核心竞争力包括:品牌力、产品力、渠道力。在线上渠道崛起之前,格力电器的品牌力/产品力/渠道力都非常强势,业绩和股价也一路上扬。但线上销售渠道比线下渠道的效率更高/更加扁平化/加价率低,未来线上渠道将逐步侵蚀线下渠道份额。过去格力赖以成功的经销商网络,也从“资产”变成了“负债”。对于品牌力和产品力都很强的格力,能否顺利推动销售渠道的扁平化改革呢?

01

公司简介

白电龙头经过激烈厮杀后,形成了寡头垄断格局,2019年白电行业前四强(美的集团、海尔智家、格力电器、海信家电)市占率高达88%,议价能力非常强。2019年空调/冰箱/洗衣机市场零售额分别为1979 /912/764亿元,空调市场比“冰箱和洗衣机”加起来还要大。

家用空调需求可分为:新增需求、更新需求。新增需求又可以分为:地产拉动(新增住房带来的需求)和添置需求(存量住房每百户保有量提升带来的需求),2019年存量更新占比约45%、地产拉动占比23%、添置需求占比32%。由于空调一户多机配置属性,即使地产减速,也不改变空调的长期成长逻辑。

格力电器是全球最大的空调企业,在过去,公司成功的三驾马车为:

(1)强大的经销商体系。格力自建经销商体系遍及全国,经销商通过“京海担保”持有格力电器8.2%股权,格力与经销商的利益牢牢绑定。由于经销商会与格力共同进退,竞争对手也不敢挑起价格战。

(2)产业链一体化与规模经济优势,来降低成本:1)产业链一体化:压缩机和电机作为空调最核心零部件,分别占成本约35%和15%;格力依靠凌达压缩机和凯邦电机两个全资子公司,保证了核心零部件供给的质量和数量。2)规模优势:空调行业由格力/美的双寡头垄断,格力和美的空调产量相对于第三名、第四名的海尔、奥克斯有非常明显的规模优势。

(3)高品质产品打造品牌效应,提升产品溢价力。格力建立国内第一批可靠性实验室,对容易出现问题的零件和主机的设计、工艺、制造全方位进行测试,保障了格力空调的质量。格力日积月累的产品质量,积累了强大用户口碑,格力空调连续7年在中国质量协会用户委员会组织的家电行业用户满意度测评中蝉联第一,“好空调,格力造”的品牌效应深入人心。

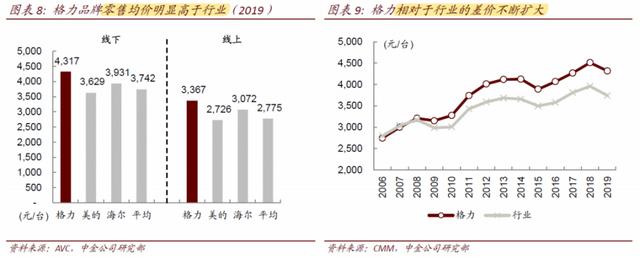

格力品牌具有明显溢价,2019年,格力空调线下零售均价4317元/台,比行业均价高15%。

过去,格力三大护城河:空调品牌与品质、产业链一体化优势、强大经销商体系。至今前两者依然是牢固壁垒,但经销商体系却从公司“资产”变成了“负债”。比如,格力、美的的价差509元/台(不含增值税)时,机构测算:1)价差的1/4转换为格力相比美的赚取更多的净利润;2)价差3/4成为格力渠道相比美的增加的各类成本,包括仓储、物流、资金、渠道、更高利润导致的税收以及复杂的经销商体系产生更高的管理成本。格力品牌溢价的3/4被渠道消耗掉,格力需要渠道改革来降本增效。

02

业务模式

空调行业业务模式可以分为:压货模式、“零库存”模式。

(1)压货模式指通过经销商渠道来储备库存。与冰箱/洗衣机不同,空调销售的淡旺季非常分明,销售集中在热天旺季。2017-2019年的5-7月线上、线下空调零售量占其全年比重均值分别为49.8%、40.3%。格力率先在家电行业出台淡季返利和年终返利政策,鼓励经销商在淡季打款提货,从而将库存更多地放在下游分销环节,平抑生产的季节波动。均衡化生产有助于解决工厂淡季产能过剩和旺季产能不足的问题,放大规模效应。但压货模式下,分销体系层级很多,需要给每层的经销商留足利润空间,导致终端产品价格过高。

(2)“零库存”模式指根据客户订单进行生产,即需即供,从而降低渠道库存、压缩销售层级、降低渠道加价率。零库存模式缺点在于:旺季产能不足导致缺货,淡季产能过大导致产能闲置。比如海尔空调业务增速不及格力/美的的原因之一,就是零库存模式导致海尔空调旺季常出现缺货。

近年来,网购迅速普及让“零库存模式”更具竞争力。美的自2017年开始在空调业务推行T 3生产模式,2019年推行网批销售模式,压缩销售渠道层级、降低库存成本。相比而言:

(1)美的渠道更加扁平化。而格力渠道模式为层层分销、压库存,导致在仓储/物流/资金成本方面比美的更高,管理成本也更高。

(2)美的商务中心替代省级经销商,目前只有管理市场功能,不再进行分销。而格力的省级经销商负责分销,成本高。

(3)美的物流能力强,美的的安得物流可以将配送到终端网点,减少了物流/仓储成本。格力物流还要依赖线下经销商体系。

美的通过渠道效率提升,让利给消费者,导致格力和美的空调价差逐年扩大,最终导致格力2019年空调零售份额的大幅下滑。

但格力由于与线下经销商的利益绑定太深、管理层也需要经销商股份(京海担保)来支持,因此格力的渠道转型要明显落后于美的,具体体现在格力的线上渠道销售占比最低。

最终,格力在2019年11月份开始渠道变革,与美的在线上零售价格差距迅速缩小,从2019年的25%左右的价差缩小至15%左右。2020年格力线上渠道零售量份额提升至25%,同比增长11个百分点。

格力渠道改革是依托“格力董明珠店”为核心的新零售模式。2020年5月格力董事长董明珠尝试抖音、快手、淘宝直播、京东直播。消费者主要通过观看直播并扫描二维码,进入天猫、京东、微信的“格力董明珠店”平台下单,空调价格为原价的8-9 折。由于格力线下物流能力不如美的安得物流,因此通过董明珠的店下单后,物流还要依赖原有物流体系发送到终端零售网点,并由距客户较近的门店进行配送安装服务。预计未来格力可能会加强建设物流仓储能力。

短期内,格力强推扁平化、直播模式,导致利益冲突较激烈,例如:山东格力销售公司总经理段秀峰的离职,京海担保的减持,以及2020年8月山东大量经销商/专卖店转投美的等。这些存量利益梳理需要时间。另外,格力目前数字化能力(信息系统,ERP 系统等)、仓储物流能力还不成熟,无法一步完成。机构预计格力需要2年时间才能完成渠道扁平化。

格力渠道改革在短期面临激烈冲突,茅台/汤臣倍健/蒙牛之前的渠道改革也都遇到过。从历史经验来看,优质的消费品渠道改革一般都会取得成功,只要产品力、品牌力基础稳固,重建渠道的时候还有足够利润在新渠道进行分配,便有能力重塑渠道。

03

行业前景

长期而言,格力未来增长点在于:空调市场增长、多元化、全球化。

(1)空调市场增长。2019年中国农村空调每百户拥有量仅为71台,距离城镇每百户拥有量(150台)还有一倍以上的空间。对比成熟市场日本每百户平均270台,中国空调保有量还有较大提升空间。机构预计,中国完全饱和时的内销总需求量约1.4亿台,相比2019年内销量尚有约50%的增长空间。

机构测算,2019-2023年中国空调内销出货量年复合增长率约为5%,2023-2040 年年复合增长率约为3%。

(2)多元化。格力的空调业务现金流充沛,可以为其他业务开拓提供充足的资源支持。但格力目前业绩仍严重依赖空调业务,主要是公司的多元化的能力不足。格力在获得高瓴资本战略投资以后,高领可以在股权激励、并购整合、渠道建设方面给与格力充分支持,提升格力的多元化能力。

(3)全球化。2018年全球家庭空调渗透率为45.6%,发展前景较好。中国空调产业链的竞争力非常强,未来中国家电品牌(包括自有品牌、并购的外资品牌)有望成为全球主流。

短期而言,格力业绩主要看点在于:更新需求。2008年12月,中国实施“家电下乡”政策,政策在2009-2012年间效果显著。以家电10年使用寿命计算,2020年前后为“家电下乡”拉动的需求的集中换新期。

04

财务分析

凭借产业链一体化与行业规模第一优势,格力议价能力极强,对上游供应商采用“先货后款”的方式,应付账款周转率低,应付账款周转天数常年远高于美的和海尔。格力净营业周期也为负,且大幅低于美的/海尔,现金流非常充裕。

2015-2019年格力的ROE也基本在25%以上,盈利能力非常强。

05

总结

格力电器作为全球最大的空调企业,过去,公司成功的三驾马车为:1)强大的经销商体系;2)产业链一体化与规模经济优势,来降低成本;3)高品质产品打造品牌效应,提升产品溢价力。但随着线上渠道逐步侵蚀线下渠道份额,过去格力赖以成功的经销商网络,也从“资产”变成了“负债”,格力品牌溢价的3/4被渠道消耗掉。格力渠道改革是依托“格力董明珠店”为核心的新零售模式,渠道改革在短期面临激烈冲突,这和茅台/汤臣倍健/蒙牛之前的渠道改革类似。从历史经验来看,优质的消费品渠道改革一般都会取得成功,只要产品力、品牌力基础稳固,重建渠道的时候还有足够利润在新渠道进行分配。长期而言,格力未来增长点在于:空调市场增长、多元化、全球化。

本文首发于2021年1月23日

本文来源:价值投资牛股(ValueFirst1)

菜单栏福利1:下载巴菲特芒格张磊邱国鹭冯柳陈光明段永平及其他投资大咖的投资书籍及文章合集(最全整理版)

菜单栏福利2:回复公司或行业名称,查询分析文章。

如果您觉得有所收获,请转发朋友圈或者点击右下角“在看”,分享给更多的朋友,谢谢!也欢迎关注我们,一起寻找价值的“诗和远方”!

风险说明:本文的资料及数据,均来自金融终端及团队内部研究成果,我们力求但不保证准确。价值集训营与文中公司无任何利益关系,提及股票仅为信息参考,我们不做任何形式的投资推荐,请独自研判并承担投资风险。

,