(报告出品方/作者:渤海证券)

1、厨房电器集成化成趋势1.1 厨电行业属于房地产后周期板块

厨房电器是专供家庭厨房使用的一类电器,作为传统行业,竞争较为激烈,且属于房地产后周期板块,其景气度一定程度上受房地产行业的影响。

2010 年国内厨电市场规模达 1061 亿元,2016 年达 2068 亿元,市场规模实现了翻倍发展。2010 年-2018 年是中国厨电市场高速增长的黄金时期。为了推动房地产行业健康持续发展出台了一系列调控政策为遏制房价过快上涨,但也在一定程度上导致消费者购房意愿下降或推迟。由于受房地产调控等因素的影响,2018 年厨电行业结束了近十年的持续高增长态势,同比下滑 7.27%。随着去年疫情缓和后,新建商品住宅销售数据转好,房地产数据有所回暖,成为厨电市场增长的主要拉动力。

今年 1-4 月累计开盘楼市总量 2197 个,同比下滑 3.2%,其中精装项目 704 个,毛坯项目 1493 个,精装率为 32%。1-4 月累计成 交套数200.76万套,同比下滑 15.2%;其中精装套数58.95 万套,毛坯套数 141.81 万套。

1.2 厨房电器行业发展历程

回溯我国厨房电器行业的发展历程,大致可以分为三个阶段,每个阶段火爆流行的厨电产品也呈现出不同的特点。

第一阶段是 1979 年至 1997 年,这是厨电快速更迭的时期,在这个阶段,燃气灶 逐渐取代了煤火灶炉等老式的灶台,直吸式吸油烟机也逐步取代了老式样风扇等。

第二阶段是 1998 年至 2008 年,这个时期是住房商品化逐渐推进的阶段,此时新 兴厨电开始崭露头角,厨房概念开始普及并流行,消毒柜、电磁炉、烤箱等厨电 产品也开始出现。

第三阶段是 2008 年以来,此阶段是厨电行业发展的另一个新征程,此阶段产品 新形态开始出现,厨电产品集成化的概念收到追捧,集成灶、集成水槽、水槽洗 碗机、蒸烤一体机等成为厨电行业发展新趋势。

1.3 厨电行业景气度分化较为明显

厨电行业内部景气度分化较为明显,以油烟机、燃气灶等为代表的传统厨电市场 逐渐趋于饱和,景气度呈下降态势,而集成灶和洗碗机等新兴厨电产品则逆势上涨,零售规模不断攀升。

2.1 集成灶变革历程

集成灶是指将传统燃气灶和传统吸油烟机进行集成结合,同时整合搭配消毒柜、 烤箱、整箱等不同功能产品的新型厨房电器。集成灶通过模块化的产品设计和低 空下排的吸油烟方式实现更加高效的油烟净化能力和更低的噪音。

自 2003 年第一代集成灶在美大诞生起,集成灶的性能和优点逐步被市场所了解 并接受,发展至现在共历经了三代的变革。

第一代集成灶——深井下排式集成灶(2003 年)。深井式集成灶的锅架是下凹进 去的,锅放在下凹处烹饪,井沿一圈是吸烟口,贴附式吸烟,并预留有单柄锅锅 柄的放置空间,以便于单柄锅的放入。由于是下凹式,因此在使用时对锅的口径 及操作方式有一定的限制,且存在一定的安全隐患。深井式集成灶作为第一代集 成灶的初创产品,虽然油烟吸净率达到了 95%以上,但由于灶面采用了下凹式设 计,结构封闭,空气补充不足,导致燃气无法快速散去。且由于是贴附式吸烟, 很容易将燃气与烹饪过程中产生的火苗以及食用油一起卷入油烟机内,从而导致 集成灶爆炸。第一代集成灶由于技术不成熟给人造成了“会爆炸”和“不安全” 的印象,因此并没有大范围的被市场和消费者所接受。

第二代集成灶——侧吸下排式集成灶(2005 年)。经过集成灶所有企业不断努力, 在第一代的基础上进行升级改造,历经五年研发出了侧吸式集成灶。侧吸式集成 灶是采用侧面吸烟的方式,从而达到了油烟分离的效果,完美解决了第一代的安 全隐患,且吸烟率仍可以高达 98%以上。第二代集成灶在技术上已经相对较为成 熟,但仍有因吸烟孔过多,造成烟油洗排路径紊乱的问题。

第三代集成灶——侧吸式模块化集成灶(2011 年)。第三代集成灶的诞生预示着, 中国集成灶进入了 3.0 时代,在将吸油烟机、灶具、消毒柜等进行了独立式设计 的基础上,又彻底解决了第一和第二代产品存在的安全、维修、清洗等一系列难 题。从外观设计上看,第三代集成灶空间规划设计更为合理,但又巧妙的集成在 一起,真正做到了全部模块化。

随着集成灶产品的不断成熟和普及,国家各部门专门为集成灶行业制定的相关行 业标准也在不断完善,目前对集成灶产品的生产标准、产品试验方法、检验规则、 热效率等方面提出了统一要求。

2.2 集成灶产品优势显著

与传统的吸油烟机和燃气灶相比,集成灶存在以下几点优势:

吸油烟率较好。传统的吸油烟机由于设计构造,使油烟在市内流通距离相对较长, 容易扩散,吸油烟率相对较低。而集成灶则缩短了油烟在室内流通的距离,在油 烟大范围扩散前吸除,从而提升了吸油烟率。

增加了空间利用率。集成灶将吸油烟机、燃气灶和消毒柜等功能融为一体,相较于传统的吸油烟机,一定程度上节省了厨房空间,增加了厨房空间利用率。

清洁维护较为容易。由于传统的吸油烟机安装位置较高,清洁维护工作难度相对 较高。而集成灶采用了模块化设计,各部分拆卸简单,更易于日常清洁维护。

2.3 集成灶逐渐被市场认可,热度迅速提升

随着集成灶技术不断的革新与发展以及行业标准的逐渐规范,集成灶产品已逐渐 被消费者认识并得到认可。据百度搜索指数统计数据显示,自 2014 年起,“集成 灶”关键词的搜索指数开始一路反超“燃气灶”和“吸油烟机”的搜索指数。 自 2021 年 1 月 1 日以来的半年内,“集成灶”的百度搜索指数整体日均值迅速飙 升达 3762,同比提升 111%,这期间的“燃气灶”和“吸油烟机”搜索指数整体 日均值分别为 1055 和 499,分别同比提升 16%和 47%。

3.1 集成灶行业呈快速增长态势

近几年我国集成灶行业无论从供给还是需求都呈现快速增长的态势,而由于集成灶与燃气灶和抽油烟机等传统厨电产品功能具有相似性,因此集成灶对传统厨电 产品具有替代性。据中怡康测算数据显示,2015-2020 年,我国集成灶市场零售 额规模从 48.8 亿元增加至 181 亿元,年复合增速为 29.97%;集成灶零售量从 69 万台增加至 238 万台,年复合增速为 28.10%。2020 年我国集成灶市场整体 零售额为 181 亿元,同比上涨 12%;零售量为 238 万台,同比上涨 13.4%。由于受疫情的影响,市场基本处于停摆的状态,剔除一季度疫情影响因素的话,2020 年 Q2-Q4,集成灶行业零售额实际同比增加 19.4%,零售量增速同比增加 23.5%,即使在去年受疫情的影响下,仍能实现量价齐升,可见终 端需求的强劲态势。

据奥维云网预测,2021 年我国集成灶线上市场将继续保持高速增长,全渠道增长率均超过 20%,全渠道零售额将达 221.2 亿元,同比增长 21.4%,零售量将为 294.7 万台,同比增长 23.9%。

3.2 具有一定区域性,产业集群效应明显

我国厨房电器制造行业形成了长江三角洲与珠江三角洲两大产业集群,而集成灶这个细分行业也已经初步形成了浙江海宁市、浙江嵊州市、广东地区三大产业集群地区。其中,浙江海宁市是我国集成灶产业化程度最高的地区之一,在生产配 套、销售等方面具有区域优势。在生产配套方面,长江三角洲集中了方太厨具、 老板电器、浙江美大、火星人等规模较大的厨电企业,并带动了上游原材料行业 的快速发展,原材料供给充足,物流发达,规模优势显著。

3.3 渗透率有较大提升空间

根据中怡康测算数据显示,2016 年至 2019 年我国集成灶销量在烟灶产品总销量 的占比分别为 3%、5%、9%和 11%,渗透率虽然逐年不断提升,但仍处于较低 水平。从场景容量来看,2020 年我国厨房场景容量 达到 2907 亿,已超过客厅场景容量,成为中国家庭中场景容量最大、场景认知最强的区域空间。而在设计和居住习惯上,我国厨房普遍都偏小,但相比之下, 厨房内的电器却最为密集的。我国目前家庭厨房面 积 6 平米以下的占 20.1%,6(不含)-8 平方米的占 48.4%,远小于欧美国家。 据中怡康时代与新浪家居数据调研结果显示,当下消费者的痛点主要在厨房面积 太小、厨房油烟等易脏且清理不便以及收纳空间小这三大问题展开。所以,在有限的空间内,电器集成化则成为未来发展的趋势。

3.4 我国厨电市场保有量低

随着居民收入的提升以及生活水平的逐步提高,大家越来越注重厨房环境的健康与舒适。2018 年吸油烟机城镇和农村每百户家庭的 保有量分别为 79.1 台和 26 台,显著低于白色家电。而且厨电产品保有量的城乡 差距也较大,2019 年我国城镇化率为 60.60%,相比于发达国家 80%左右的城 镇化率,我国的城镇化率还存在较大的提升空间。随着未来城镇化的不断提高, 行业需求也将随之不断增加。随着人均可支配 收入的稳步增长,消费者将更加注重生活品质的提升,以集成灶为代表的新型厨房电器也将越来越受到人们的欢迎。

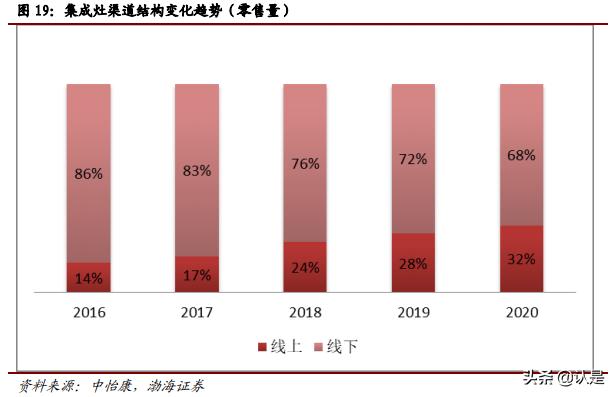

4、布局多元化渠道,探索高效率低成本渠道渠道布局方面,集成灶行业发展初期并没有选择与传统厨电硬碰硬的激进方式, 而是避开了传统厨电的强势渠道,更多布局和依赖建材通路以及建材橱柜经销商 的渠道,因此产品本身也被赋予了建材属性,规范化和标准化程度并不高。随着 集成灶行业的逐渐成熟,如今房地产方面已经会为集成灶的安装预留下排烟道, 安装不方便的痛点已经逐渐改善,后装条件也已逐步成熟。在集成灶行业成长需 求拉动下,集成灶渠道逐渐由初期的建材渠道向家电渠道切换,积极布局多元化渠道的同时,各企业也在积极探索高效率低成本渠道。

4.1 线下渠道布局结构较为单一

集成灶企业线下渠道布局多集中在三四线市场,据统计数据显示集成灶行业约 90%市场来源于三四 级县镇级市场。随着行业的发展,线下渠道战场也开始从三四线城市向一二线城 市转移,将一二线城市打造成主场战场。集成灶行业这种从三四线城市向一二线 城市拓展的反传统渠道增长路径,也给了行业充足的准备和生存空间。

集成灶企业目前多依赖经销商渠道,在集成灶行业竞争日益激烈的背景下,各大 集成灶公司也开始重视渠道多元化布局。

火星人线下渠道方面:以经销模式为主,截止 2020 年末,公司在国内市场建立 经销门店 1790 家,门店遍布全国 31 个省、自治区、直辖市,构建了从重点城市 到乡镇级市场的全国性的经销网络。同时,已开始在下沉渠道、KA 渠道、工程 渠道、整装渠道全面布局。

浙江美大线下渠道方面:积极开发一、二线城市经销商渠道,加大对空白地区的 招商工作,同时鼓励经销商增开门店,促进渠道下沉和终端网络的拓展。截止 2020 年底,公司共拥有一级经销商 1600 多家,营销终端累计 3300 多个。公司加快拓 展苏宁、国美等家电 KA 主流卖场渠道的进驻,积极开发苏宁、京东、天猫线下 下沉渠道网点。除此之外,公司还大力发展工程渠道并探索社区渠道的建设。

亿田智能线下渠道方面:2020 年公司在工程、家装、电商、新零售等板块都进行 了新的战略布局。工程渠道方面公司挺进 500 强地产首选供应商,入选百强地产 采购目录;家装渠道方面公司与全国 300 多家装企签约,实现新的销售增量。

帅丰电器线下渠道方面:持续推进多元化的销售渠道建设,优化升级经销商渠道, 加强创新渠道建设,实现各渠道优势互补。截至 2020 年 12 月底,公司拥有 1200 多个一级经销商和 1500 多个销售终端;公司加强 KA 渠道布局,在居然之家和 红星美凯龙拥有近 200 家门店。

4.2 深化营销,积极完善线上渠道

受去年疫情影响更加意识到线上销售的重要性,在自建官方商城的同时,入驻天猫、京东以及苏宁易购等第三方平台,加快布局完善线上销售渠道。 随着电商直播带货的兴起,各个厂商也开始更加注重电商直播领域的销售渠道及 客户群的维护。据奥维云网统计数据显示,火星人在去年 4 月 2 日的品牌直播活 动中,累计观看人数达 204 万 ,浙江美大在去年 5 月 20 日的品牌直播活动中, 累计观看人数达 79 万 。在完善线上渠道的同时,各大企业也利用新兴媒体积极探索线上直播、短视频、内容营销等新型推广的方式和方法, 深化营销模式,强大营销体系。

集成灶行业热度不减,市场空间广阔,多维品牌竞相涌入分割市场蛋糕。据统计 数据显示,2016 年品牌数量仅 131 个,2020 年集成灶品牌已经翻倍到 262 个, 其中线上品牌 193 个,线下品牌 1537 个。在 2020 年短短的一年时间里,线上 进入 57 个品牌共 728 个机型,线下进入 21 个品牌共 237 个机型。品牌集中度方面,2020 年线上集中度有所提升,线下集中度呈现下滑态势。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库官网】。

,